FONDO DI GARANZIA PER LE PMI

Legge 662/1996, art.2 comma 100, lett.2

L'azienda può scegliere fra le due modalità: In de minimis o Aiuto di Stato ai sensi del regolamento 651/2014

INDICE

Il Fondo di Garanzia può essere richiesto per la liquidità o per gli investimenti

4898 - Il Fondo di Garanzia per la liquidità può essere richiesto solo in de minimis

4659 - Fondo di Garanzia, novità contenute nella legge di bilancio 2025 (2)

Le novità in vigore dal 1° gennaio 2024

Opzione de minimis - aiuti di stato (Allegato 4 - Modulo domanda)

Allegato 4 - Modulo unico per le diverse finalità del fondo

A. - MCC - DISPOSIZIONI OPERATIVE AGGIORNATE AL 23/11/2023

A.1 - Opzione de minimis aiuti di stato

A.3 - Requisiti per le operazioni finanziarie a fronte di investimenti

A.4 - Calcolo ESL della garanzia

A.5 - Il gestore deve comunicare l'importo dell'agevolazione

B. AIUTI DI STATO AI SENSI DEL REGOLAMENTO Nr. 651/2014

B.1 - Aiuti agli investimenti a favore delle pmi

B.2 - Limiti percentuali (20% piccola impresa, 10% media impresa)

B.4 - Quando viene applicato il de minimis

Ministero delle Imprese e del Made in Italy

www.fondodigaranzia.it

Allegato 4 - Guida alla compilazione

Fondo di Garanzia PMI: riforma 2024 in vigore (www.pmi.it - 8/1/2024)

IL FONDO DI GARANZIA PUO' ESSERE RICHIESTO PER LA LIQUIDITA' O PER GLI INVESTIMENTI

Le novità a partire dal 1 gennaio 2024 (Cerved 25 gennaio 2024)

MODULO DA PRESENTARE - Allegato 4

AL SOGGETTO RICHIEDENTE DEL FONDO DI GARANZIA

Data: _ _ / _ _ / _ _ _ _

FONDO DI GARANZIA A FAVORE DELLE PICCOLE E MEDIE IMPRESE - LEGGE 662/96

RICHIESTA DI AGEVOLAZIONE

AI SENSI DELL’ARTT. 46 e 47 DPR 28 dicembre 2000, N. 445

(da tenere agli atti presso il soggetto richiedente)

N.B. Il presente modulo potrà essere trasmesso anche mediante indirizzo di posta elettronica non certificata, accompagnato da copia di un documento di riconoscimento in corso di validità del sottoscrittore

MODULO UNICO PER LE DIVERSE FINALITA' DEL FONDO

Guida alla compilazione del modulo di MCC:

OPZIONE DE MINIMIS o AIUTO DI STATO (Regolamento n.651/2014)

DICHIARA INOLTRE

in riferimento alla Regolamentazione UE sugli aiuti applicabile alla garanzia del Fondo,

1. di voler beneficiare della garanzia del Fondo ai sensi:

☐ della Regolamentazione UE sugli aiuti “de minimis” (DE MINIMIS)

☐ degli "Aiuti agli investimenti a favore delle PMI" di cui alla parte XIII, paragrafo A, delle Disposizioni Operative e dell'articolo 17 del Regolamento (UE) n. 651/2014 (AIUTO DI STATO)

☐ degli "Aiuti alle imprese in fase di avviamento" di cui alla parte XIII, paragrafo B, delle Disposizioni Operative e dell’articolo 22 del Regolamento (UE) n. 651/2014

☐ degli "Aiuti al finanziamento del rischio" di cui alla parte XIII, paragrafo C, delle Disposizioni Operative e dell’'articolo 21 del Regolamento (UE) n. 651/2014

☐ degli "Aiuti agli investimenti a favore delle PMI del settore Agricoltura" di cui alla parte XIII, paragrafo D, delle Disposizioni Operative e dell’articolo 14 del regolamento (UE) n. 2472/2022

☐ degli “Aiuti agli investimenti innovativi a favore delle PMI del settore Pesca" di cui alla parte XIII, paragrafo E, delle Disposizioni Operative e dell’articolo 15 del regolamento (UE) n. 2473/2022

☐ degli “Aiuti agli investimenti innovativi a favore delle PMI del settore Acquacoltura" di cui alla parte XIII, paragrafo E, delle Disposizioni Operative e dell’articolo 32 del regolamento (UE) n. 2473/2022

☐ degli “Aiuti agli investimenti produttivi a favore delle PMI del settore Acquacoltura" di cui alla parte XIII, paragrafo E, delle Disposizioni Operative e dell’articolo 33 del regolamento (UE) n. 2473/2022

DISPOSIZIONI OPERATIVE AGGIORNATE AL 23/11/2023

A. MODALITA’ DI INTERVENTO DEL FONDO

...

3. (OPZIONE REGIME DI AIUTO) La garanzia è concessa ai sensi e nel rispetto delle condizioni previste dal regolamento di esenzione, sulla base di quanto disposto nella Parte XIII, ovvero dal regolamento de minimis.

4. (CUMULABILITA' ) La garanzia è cumulabile, sulla stessa operazione, con altre garanzie pubbliche fermo restando i limiti di cumulabilità previsti dalla disciplina specifica delle altre garanzie pubbliche nonché quelli previsti dalla normativa comunitaria. La garanzia è cumulabile, in relazione allo stesso investimento, con altre agevolazioni, ivi incluse quelle concesse a titolo de minimis, nei limiti delle soglie previste dalla vigente normativa comunitaria.

C.2 REQUISITI PER LE OPERAZIONI FINANZIARIE A FRONTE DI INVESTIMENTI

1. Fatto salvo quanto previsto al precedente paragrafo C.1, le operazioni finanziarie a fronte di investimenti sono ammissibili alla garanzia:

a) se alla richiesta di ammissione è allegato dai soggetti richiedenti la descrizione del programma di investimento di cui al punto 63 della Parte I - Definizioni;

b) ai sensi del regolamento di esenzione, qualora siano finalizzate alla realizzazione di un investimento iniziale e a condizione che la data di avvio dei lavori sia successiva a quella di sottoscrizione, da parte dei soggetti beneficiari finali, della domanda di agevolazione (SOLO A PREVENTIVO) ;

c) ai sensi del regolamento de minimis qualora ne sia fatta richiesta dal soggetto beneficiario finale, ovvero nei casi in cui non sia soddisfatta una o più delle condizioni stabilite dal regolamento di esenzione, a condizione che il programma di investimento non risulti avviato da più di sei mesi alla data sottoscrizione, da parte dei soggetti beneficiari finali, della domanda di agevolazione. (RETROATTIVO, MAX 6 MESI DALLA DATA DELLA DOMANDA)

Qualora il programma di investimento risulti avviato da più di sei mesi alla data di sottoscrizione, da parte dei soggetti beneficiari finali, della domanda di agevolazione, l’operazione finanziaria è comunque ammissibile ma non alle condizioni e con gli obblighi previsti per le operazioni finanziarie a fronte di investimenti.

Note

63. “Programma di investimento”: le spese e i costi per investimenti in attivi finanziari, attivi materiali e attivi immateriali ammortizzabili. Il programma di investimento deve contenere la descrizione dettagliata dell’investimento previsto, il relativo piano di copertura finanziaria, i tempi di realizzazione e il dettaglio delle spese che il soggetto beneficiario finale intende sostenere;

EVENTUALE CONTROLLO IN LOCO PER LA VERIFICA DEGLI INVESTIMENTI EFFETTUATI

C. CONTROLLO IN LOCO

C.1 PROCEDURA

...

3. Il controllo in loco viene effettuato al fine:

b) di verificare l'esistenza degli investimenti previsti nella richiesta di ammissione alla garanzia;

c) di verificare che gli investimenti siano stati effettivamente realizzati in conformità con le finalità indicate nella richiesta di ammissione all'intervento del Fondo;

VINCOLI SULLE OPERAZIONI FINANZIATE CON FONDI COMUNITARI

D. OPERAZIONI A VALERE SULLE RISERVE EUROPEE

D.1 ELEMENTI DI RILIEVO

1. Sulle operazioni finanziarie a valere sulle Sezioni o Riserve del Fondo alimentate con risorse dell’Unione Europea vengono svolti controlli e verifiche orientate all’accertamento della loro coerenza e conformità rispetto alle disposizioni specifiche che regolano il funzionamento delle medesime Sezioni o Riserve e possono, in ogni momento, essere effettuati accertamenti documentali e ispezioni in loco presso i soggetti beneficiari finali, i quali devon

a) conservare per un periodo non inferiore ai 3 anni successivi alla chiusura del Programma Operativo di riferimento:

i. documentazione giustificativa della spesa relativa all’investimento o progetto di sviluppo che è stato effettuato utilizzando il finanziamento garantito a valere sulle predette riserve;

CONTROLLI SUI PROGRAMMI D'INVESTIMENTO

PARTE VII – ALTRE VERIFICHE NEI CONFRONTI DEL SOGGETTO BENEFICIARIO FINALE

..

A. VERIFICA DELLE OPERAZIONI FINANZIARIE A FRONTE DI INVESTIMENTI

1. Il programma di investimento oggetto delle operazioni finanziarie a fronte di investimenti deve essere completato dal soggetto beneficiario finale entro:

a) nel caso di perfezionamento dell’operazione finanziaria in un’unica soluzione, 3 anni dalla data del predetto perfezionamento;

b) nel caso di perfezionamento dell’operazione finanziaria in più tranches, 3 anni dalla data in cui l’operazione finanziaria è stata perfezionata in misura pari o superiore al 25% dell’importo totale dichiarato nella richiesta di ammissione alla garanzia.

Per data di completamento si intende la data dell'ultimo titolo di spesa rientrante nel programma di investimento.

2. Completato il programma di investimento, i soggetti beneficiari finali devono predisporre una relazione finale, firmata dal legale rappresentante con le formalità previste dall'articolo 47 del decreto del Presidente della Repubblica 28 dicembre 2000, n. 445, contenente l'elenco degli impieghi del finanziamento garantito, la descrizione delle eventuali variazioni sostanziali intervenute in sede esecutiva rispetto al programma di investimento presentato, l'attestazione dell'avvenuto avvio dell'attività prevista, nonché copia della documentazione relativa agli attivi acquistati o realizzati.

3. La relazione finale sul programma di investimento di cui al precedente paragrafo A.2 deve essere conservata per un periodo di 5 anni dalla data di scadenza dell'operazione finanziaria garantita dal Fondo.

4. Ai fini dell'espletamento dei controlli documentali di cui alla Parte V, ovvero per il completamento delle istruttorie relative alle richieste di escussione della garanzia di cui alla Parte VI, il Gestore del Fondo verifica l’effettiva realizzazione del programma di investimento. A tal fine il Gestore del Fondo richiede al soggetto beneficiario finale, mediante Portale FdG, con comunicazione trasmessa anche a mezzo PEC, la relazione finale di cui ai paragrafi precedenti, comprensiva della documentazione relativa agli attivi acquistati o realizzati.

5. Entro 3 mesi dalla richiesta del Gestore del Fondo, il soggetto beneficiario finale deve inviare la documentazione predetta, mediante Portale FdG, accedendo con le credenziali ricevute al momento della presentazione della domanda di ammissione alla garanzia da

77

parte del soggetto richiedente ovvero richiedendone di nuove secondo le modalità descritte sul sito web www.fondidigaranzia.it nella sezione dedicata.

6. Nel caso in cui l’operazione finanziaria sia sottoposta ai controlli documentali di cui alla Parte V e il programma di investimento non sia ancora stato completato, il termine di cui al precedente paragrafo A.5 relativo all’invio della relazione finale sul programma di investimento può essere prorogato, fermo restando il rispetto del termine di cui al paragrafo A.1, soltanto se la proroga è richiesta mediante PEC o Portale FdG, prima della scadenza del termine stesso e motivata con riguardo a cause oggettive, non imputabili a responsabilità del soggetto beneficiario finale, che hanno impedito il completamento. In tale caso, inoltre, sono sospesi i termini di conclusione del controllo documentale di cui alla Parte V.

7. In caso di documentazione incompleta e/o insufficiente, il Gestore del Fondo può richiedere, mediante Portale FdG, con comunicazione trasmessa anche a mezzo PEC, un’integrazione documentale al soggetto beneficiario finale, assegnando allo stesso un ulteriore termine per l’invio della documentazione.

8. Il Gestore del Fondo propone al Consiglio di gestione di deliberare la conferma dell’agevolazione nel caso in cui la documentazione inviata dal soggetto beneficiario finale risulti completa e l’attività di verifica non evidenzi criticità.

9. Qualora il soggetto beneficiario finale non fornisca la suddetta documentazione entro il termine di cui al precedente paragrafo A.5 o entro l’eventuale ulteriore termine di cui al precedente paragrafo A.7 ovvero emerga, dalla verifica, la mancata o incompleta realizzazione del programma di investimento, ferma restando l’efficacia della garanzia nei confronti del soggetto richiedente, il Gestore del Fondo avvia, nei confronti del soggetto beneficiario finale, il procedimento di revoca, totale o parziale, dell’agevolazione ai sensi dell’articolo 9 del decreto legislativo 31 marzo 1998, n. 123 e della Parte VIII, paragrafo B, mediante comunicazione su Portale FdG che verrà trasmessa anche a mezzo PEC.

10. Il Gestore del Fondo, entro dieci giorni lavorativi dalla data della delibera del Consiglio di gestione, comunica ai soggetti beneficiari finali, mediante comunicazione su Portale FdG che verrà trasmessa anche a mezzo PEC, i provvedimenti adottati.

11. Il Gestore del Fondo sottopone al Consiglio di gestione gli elenchi riepilogativi degli esiti dei controlli documentali effettuali e, sulla base delle risultanze degli stessi, le relative proposte.

REVOCA DELL'AGEVOLAZIONE PER MANCATA REALIZZAZIONE DEL PROGRAMMA D'INVESTIMENTO

PARTE VIII – INEFFICACIA DELLA GARANZIA E REVOCA DELL’AGEVOLAZIONE

B. CAUSE E PROCEDIMENTO DI REVOCA DELL’AGEVOLAZIONE

1. Ai sensi dell’articolo 9 del decreto legislativo 31 marzo 1998, n. 123, fatta salva l’efficacia della garanzia nei confronti del soggetto richiedente, il Gestore del Fondo avvia il procedimento di revoca, totale o parziale, dell’agevolazione nei confronti del soggetto beneficiario finale:

a) per le operazioni finanziarie a fronte di investimenti, laddove, venga accertato che, alla scadenza dei termini previsti dal paragrafo A.1 della Parte VII, il programma di investimento non sia stato completamente realizzato, nei casi e nella misura di seguito indicati:

i) nel caso in cui la garanzia sia stata concessa ai sensi e nel rispetto delle condizioni previste per gli “Aiuti agli investimenti a favore delle PMI” di cui all’articolo 17 del regolamento (UE) n. 651/2014, per gli “Aiuti agli investimenti materiali o immateriali nelle aziende agricole connessi alla produzione agricola primaria” di cui all’articolo 14 del regolamento (UE) n. 2472/2022, per gli “Aiuti all’innovazione del settore della pesca” di cui all’articolo 15 del regolamento (UE) n. 2473/2022, per gli “Aiuti per l’innovazione nel settore dell’acquacoltura” di cui all’articolo 32 del regolamento (UE) n. 2473/2022 o per gli “Aiuti agli investimenti che aumentano la produttività o hanno effetti positivi nel settore dell’acquacoltura” di cui all’articolo 33 del regolamento (UE) n. 2473/2022, laddove il programma di investimento sia stato realizzato per un importo inferiore a quello dell’operazione finanziaria garantita, il Gestore del Fondo avvia il procedimento di revoca dell’agevolazione in riferimento alla quota dell’operazione finanziaria non utilizzata per la realizzazione del programma d’investimento;

ii) nel caso in cui la garanzia sia stata concessa ai sensi e nel rispetto delle condizioni previste da regolamenti diversi da quelli di cui al punto precedente, laddove la parziale realizzazione dell’investimento abbia determinato il venir meno della qualificazione dell’operazione finanziaria come operazione finanziaria a fronte di investimenti, secondo la definizione prevista al punto 43 della Parte I, il Gestore del Fondo avvia il procedimento di revoca dell’agevolazione in riferimento alla maggiore quota di copertura riconosciuta al momento dell’ammissione alla garanzia in ragione della qualificazione dell’operazione finanziaria come operazione finanziaria a fronte di investimenti.

b) per le operazioni finanziarie a fronte di investimenti, laddove venga accertata una diversa data di avvio dei lavori rispetto a quanto dichiarato nella domanda di agevolazione:

i) nel caso in cui la garanzia sia stata concessa ai sensi e nel rispetto delle condizioni previste dal regolamento di esenzione, qualora la data di avvio dei lavori sia antecedente alla data di sottoscrizione della domanda di agevolazione, il Gestore del Fondo avvierà il procedimento di revoca totale dell’agevolazione;

ii) nel caso in cui la garanzia sia stata concessa ai sensi e nel rispetto delle condizioni previste da regolamenti diversi da quelli di cui al punto precedente, qualora la data di avvio dei lavori sia antecedente di oltre sei mesi alla data di sottoscrizione della domanda di agevolazione, il Gestore del Fondo avvierà il procedimento di revoca dell’agevolazione in riferimento alla maggiore quota di copertura riconosciuta al momento dell’ammissione alla garanzia in ragione della qualificazione dell’operazione finanziaria come operazione finanziaria a fronte di investimenti.

c) qualora la relazione finale sul programma di investimento di cui alla Parte VII, paragrafo A.2, non sia conservata per un periodo di cinque anni dalla data di scadenza

dell'operazione finanziaria garantita dal Fondo e non sia trasmessa dal soggetto beneficiario finale al Gestore del Fondo entro i termini e con le modalità di cui alla Parte VII, paragrafo A;

PARTE X - METODOLOGIA DI CALCOLO DELL’EQUIVALENTE SOVVENZIONE LORDO

A. PREMESSA

L’ESL correlato alla concessione della garanzia è calcolato come differenza tra il costo teorico di mercato di una garanzia con caratteristiche simili, concessa su un finanziamento ad una PMI economicamente e finanziariamente sana e il costo della garanzia.

La metodologia si seguito descritta recepisce le indicazioni di cui alle Linee guida per l'applicazione del “Metodo nazionale per calcolare l’elemento di aiuto nelle garanzie a favore delle PMI” (N 182/2010), notificato dal Ministero dello Sviluppo economico ed approvato dalla Commissione europea con decisione N. 4505 del 6 luglio 2010.

IL GESTORE DEVE COMUNICARE L'IMPORTO DELL'AGEVOLAZIONE

PARTE XII - DISPOSIZIONI IN TEMA DI TRASPARENZA

C. OBBLIGHI DEL GESTORE DEL FONDO

Il Gestore del Fondo, al fine di assicurare la massima trasparenza informativa nei confronti dei soggetti beneficiari finali:

a) comunica ai soggetti beneficiari finali stessi:

1. il numero di posizione assegnato alla richiesta di ammissione alla garanzia presentata dal soggetto richiedente, il Responsabile del procedimento istruttorio e i recapiti telefonici e di posta elettronica cui rivolgersi per informazioni;

2. successivamente alla delibera del Consiglio di gestione,

i. l’ammissione (ovvero la non ammissione) alla garanzia, l’importo garantito in valore assoluto e in percentuale sull’importo dell’operazione finanziaria;

ii. l’importo dell’ESL corrispondente alla garanzia concessa, con indicazione dell’eventuale concessione ai sensi del regolamento de minimis ovvero del regolamento di esenzione, nonché i casi in cui potrà essere richiesta al soggetto beneficiario finale la restituzione di tale importo a seguito di revoca dell’agevolazione;

AIUTI DI STATO AI SENSI DEL REGOLAMENTO N.651/2014

PARTE XIII - REGOLAMENTO D’ESENZIONE: DEFINIZIONI E DISCIPLINA NELL’AMBITO DEL FONDO DI GARANZIA PER LE PMI

A. AIUTI AGLI INVESTIMENTI A FAVORE DELLE PMI

1. La garanzia è concessa ai sensi e nel rispetto delle condizioni previste per gli “Aiuti agli investimenti a favore delle PMI” di cui all’articolo 17 del regolamento (UE) n. 651/2014 per le operazioni finanziarie concesse a fronte dei seguenti investimenti da effettuare nel territorio nazionale:

a) investimenti in attivi materiali e/o attivi immateriali destinati all’installazione di un nuovo stabilimento, all’ampliamento di uno stabilimento esistente, alla diversificazione della produzione di uno stabilimento, alla diversificazione della produzione di uno stabilimento mediante prodotti nuovi aggiuntivi o alla trasformazione radicale del processo produttivo complessivo di uno stabilimento esistente. Sono compresi i costi relativi al leasing di beni materiali, alle seguenti condizioni:

- per terreni e fabbricati, il contratto di locazione deve durare almeno tre anni dopo la data prevista di completamento dell'investimento;

- per gli impianti o i macchinari, il contratto di locazione deve assumere la forma di leasing finanziario e deve contenere l'obbligo per il beneficiario dell'aiuto di acquistare il bene alla scadenza della durata del leasing;

b) acquisizione degli attivi di uno stabilimento che è stato chiuso o che sarebbe stato chiuso se non fosse stato acquistato. La sola acquisizione di azioni di un'impresa non si qualifica come investimento. La transazione deve avvenire a condizioni di mercato. In linea di principio, devono essere presi in considerazione solo i costi di acquisto degli attivi da terzi non collegati all'acquirente. Se un membro della famiglia del proprietario originario, o un dipendente, rileva una piccola impresa, non si applica la condizione che prevede che gli attivi vengano acquistati da terzi che non hanno relazioni con l'acquirente. La semplice acquisizione di quote di un'impresa non è considerata un investimento.

2. Gli attivi immateriali devono:

a) essere utilizzati esclusivamente nello stabilimento del soggetto beneficiario finale;

b) essere considerati ammortizzabili;

c) essere acquistati a condizioni di mercato da terzi che non hanno relazioni con l’acquirente;

d) figurare nell’attivo del soggetto beneficiario finale per almeno 3 anni.

3. L’avvio dei lavori degli investimenti di cui al paragrafo A.1 deve essere successivo alla data di sottoscrizione, da parte dei soggetti beneficiari finali, della domanda di agevolazione.

4. Nel caso di soggetti beneficiari finali non residenti sul territorio italiano, gli stessi devono avere, alla data di concessione della garanzia del Fondo, una sede o una filiale in Italia, fermo restando che gli investimenti devono essere realizzati nel territorio nazionale.

5. (LIMITI PERCENTUALI) La garanzia sulle operazioni finanziarie di cui al paragrafo A.1 è concessa in favore dei soggetti beneficiari finali nei limiti delle intensità di aiuto previste dall’articolo 17, paragrafo 6, del regolamento (UE) n. 651/2014, pari al 20 percento dei costi ammissibili nel caso delle piccole imprese e al 10 percento dei costi ammissibili nel caso delle medie imprese.

6. L’intensità di aiuto di cui al paragrafo A.5 è determinata applicando il “metodo nazionale di calcolo dell’elemento di aiuto nelle garanzie a favore delle piccole e medie imprese”, notificato dal Ministero (Aiuto di Stato N. 182/2010 – Italia) e approvato dalla Commissione europea con decisione N. 4505 del 6 luglio 2010, ovvero la metodologia dei “premi esenti” di cui alla comunicazione della Commissione sull’applicazione degli articoli 87 e 88 del trattato CE agli aiuti di Stato concessi sotto forma di garanzie.

7. (CUMULO) La garanzia sulle operazioni finanziarie di cui al paragrafo A.1 è cumulabile con altri aiuti ai sensi e nei limiti di quanto stabilito all’articolo 8 del regolamento (UE) n. 651/2014.

8. (DE MINIMIS) Rimane ferma, l’applicazione del regolamento de minimis, qualora non ricorrano le condizioni previste nei precedenti paragrafi. In tali casi, l’intensità di aiuto connessa alla garanzia del Fondo è determinata applicando il “metodo nazionale di calcolo dell’elemento di aiuto nelle garanzie a favore delle piccole e medie imprese”, notificato dal Ministero (Aiuto di Stato N. 182/2010 – Italia) e approvato dalla Commissione europea con decisione N. 4505 del 6 luglio 2010, ovvero la metodologia dei “premi esenti” di cui alla comunicazione della Commissione sull’applicazione degli articoli 87 e 88 del trattato CE agli aiuti di Stato concessi sotto forma di garanzie.

----

Nota : Art.8 del regolamento UE n.651/2014

Articolo 8

Cumulo

1. Per verificare il rispetto delle soglie di notifica di cui all'articolo 4 e delle intensità massime di aiuto di cui al capo III, si tiene conto dell'importo totale degli aiuti di Stato a favore dell'attività, del progetto o dell'impresa sovvenzionati.

2. Qualora i finanziamenti dell'Unione gestiti a livello centralizzato dalle istituzioni, dalle agenzie, dalle imprese comuni o da altri organismi dell'Unione che non sono direttamente o indirettamente controllati dagli Stati membri siano combinati con aiuti di Stato, solo questi ultimi sono da considerare per la verifica del rispetto delle soglie di notifica e delle intensità massime di aiuto o degli importi massimi di aiuto, a condizione che l'importo totale del finanziamento pubblico concesso in relazione agli stessi costi ammissibili non superi il tasso di finanziamento più favorevole stabilito nella normativa applicabile del diritto dell'Unione.

3. Gli aiuti con costi ammissibili individuabili esentati ai sensi del presente regolamento possono essere cumulati:

a) con altri aiuti di Stato, purché le misure riguardino diversi costi ammissibili individuabili,

b) con altri aiuti di Stato, in relazione agli stessi costi ammissibili — in tutto o in parte coincidenti — unicamente se tale cumulo non porta al superamento dell'intensità di aiuto o dell'importo di aiuto più elevati applicabili all'aiuto in questione in base al presente regolamento.

4. Gli aiuti senza costi ammissibili individuabili esentati ai sensi degli articoli 21, 22 e 23 del presente regolamento possono essere cumulati con qualsiasi altra misura di aiuto di Stato con costi ammissibili individuabili. Gli aiuti senza costi ammissibili individuabili possono essere cumulati con altri aiuti di Stato senza costi ammissibili individuabili fino alla soglia massima pertinente di finanziamento totale fissata per le specifiche circostanze di ogni caso dal presente regolamento o da un altro regolamento di esenzione per categoria o da una decisione adottata dalla Commissione.

5. Gli aiuti di Stato esentati ai sensi del presente regolamento non possono essere cumulati con aiuti «de minimis» relativamente agli stessi costi ammissibili se tale cumulo porta a un'intensità di aiuto superiore ai livelli stabiliti al capo III del presente regolamento.

6. In deroga al paragrafo 3, lettera b), gli aiuti a favore dei lavoratori con disabilità, di cui agli articoli 33 e 34, possono essere cumulati con altri aiuti esentati in virtù del presente regolamento relativamente agli stessi costi ammissibili oltre la soglia massima applicabile prevista dal presente regolamento, purché tale cumulo non si traduca in un'intensità di aiuto superiore al 100 % dei costi pertinenti in qualsiasi periodo in cui i lavoratori in questione siano stati impiegati

B. AIUTI ALLE IMPRESE IN FASE DI AVVIAMENTO

C. AIUTI AL FINANZIAMENTO DEL RISCHIO

LEGGE 662/1996, Art.2 Comma 100, Lett. a)

LEGGE 23 dicembre 1996, n. 662

Misure di razionalizzazione della finanza pubblica.

100. Nell'ambito delle risorse di cui al comma 99, escluse quelle derivanti dalla riprogrammazione delle risorse di cui ai commi 96 e 97, il CIPE può destinare:

a) una somma fino ad un massimo di 400 miliardi di lire per il finanziamento di un fondo di garanzia costituito presso il Mediocredito Centrale Spa allo scopo di assicurare una parziale assicurazione ai crediti concessi dagli istituti di credito a favore delle piccole e medie imprese. Il Fondo opera entro il limite massimo di impegni assumibile, fissato annualmente dalla legge di bilancio, sulla base: 1) di un piano annuale di attività, che definisce previsionalmente la tipologia e l'ammontare preventivato degli importi oggetto dei finanziamenti da garantire, suddiviso per aree geografiche, macro-settori e dimensione delle imprese beneficiarie, e le relative stime di perdita attesa; 2) del sistema dei limiti di rischio che definisce, in linea con le migliori pratiche del settore bancario e assicurativo, la propensione al rischio del portafoglio delle garanzie del Fondo, tenuto conto dello stock in essere e delle operatività considerate ai fini della redazione del piano annuale di attività, la misura, in termini percentuali ed assoluti, degli accantonamenti prudenziali a copertura dei rischi nonché l'indicazione delle politiche di governo dei rischi e dei processi di riferimento necessari per definirli e attuarli. Il Consiglio di gestione del Fondo delibera il piano annuale di attività e il sistema dei limiti di rischio che sono approvati, entro il 30 settembre di ciascun anno, su proposta del Ministro dello sviluppo economico, di concerto con il Ministro dell'economia e delle finanze, con delibera del Comitato interministeriale per la programmazione economica e lo sviluppo sostenibile (CIPESS). Per l'esercizio finanziario 2022, nelle more dell'adozione del primo piano annuale di attività e del primo sistema dei limiti di rischio di cui alla presente lettera, il limite massimo di impegni assumibile è fissato dalla legge di bilancio in assenza della delibera del CIPESS. Ai fini dell'efficiente programmazione e allocazione delle risorse da stanziare a copertura del fabbisogno finanziario del Fondo nonché dell'efficace e costante monitoraggio dell'entità dei rischi di escussione delle garanzie pubbliche, anche in relazione alla stima del relativo impatto sui saldi di bilancio, funzionale alla redazione dei documenti di finanza pubblica e alle rilevazioni statistiche ad essi correlate, il Consiglio di gestione del Fondo trasmette al Ministero dell'economia e delle finanze e al Ministero dello sviluppo economico, su base semestrale, una relazione volta a fornire una panoramica dei volumi e della composizione del portafoglio e delle relative stime di rischio e, su base almeno trimestrale e in ogni caso su richiesta, un prospetto di sintesi recante l'indicazione del numero di operazioni effettuate, dell'entità del finanziamento residuo e del garantito in essere, della stima di perdita attesa e della percentuale media di accantonamento a presidio del rischio relativi al trimestre di riferimento, unitamente alla rendicontazione sintetica degli indennizzi e dei recuperi effettuati nel trimestre precedente; (6) (72) (80) (82) (84) (86) (87) (88) (90) (91) (93) (94)

b) una somma fino ad un massimo di 100 miliardi di lire per l'integrazione del Fondo centrale di garanzia istituito presso l'Artigiancassa Spa dalla legge 14 ottobre 1964, n. 1068.

Nell'ambito delle risorse che si renderanno disponibili per interventi nelle aree depresse, sui fondi della manovra finanziaria per il triennio 1997-1999, il CIPE destina una somma fino ad un massimo di lire 600 miliardi nel triennio 1997-1999 per il finanziamento degli interventi di cui all'articolo 1 della legge del 23 gennaio 1992, n. 32, e di lire 300 miliardi nel triennio 1997-1999 per il finanziamento degli interventi di cui all'articolo 17, comma 5, della legge 11 marzo 1988, n. 67.

RASSEGNA STAMPA

FONDO DI GARANZIA PMI: RIFORMA IN VIGORE DAL 1° GENNAIO 2024 (Cerved 25.1.2024)

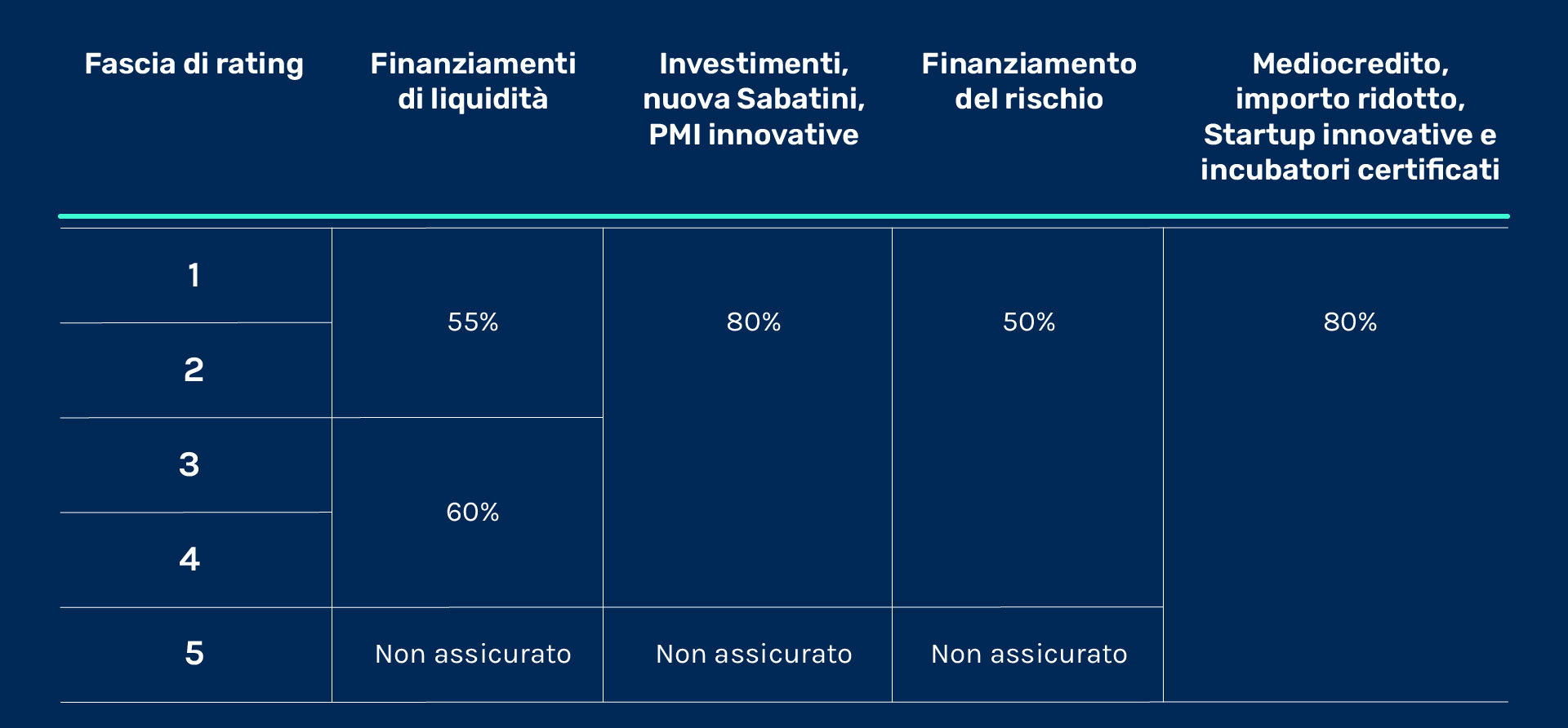

Garanzie diverse per rating

La garanzia sul credito del Fondo PMI prevede ora anche la differenziazione della copertura per le operazioni di liquidità in base alla fascia di rating.

E’ stato confermato solo l’importo massimo garantito dal Fondo per ogni singola impresa, che è pari a 5 milioni di euro, mentre le nuove regole prevedono modifiche alle percentuali di copertura

Per le operazioni di investimento la garanzia resta all’80%, mentre per le operazioni di liquidità la copertura si riduce e si divide in due aliquote (al 60% e 55%) come da tabella sottostante.

Riassumendo:

– 80% per operazioni di investimento, di importo ridotto e di microcredito, nuova Sabatini (startup, startup innovative, incubatori, enti del terzo settore)

– 60% per operazioni di liquidità (imprese in fascia 3 e 4 del modello di valutazione)

– 55% per operazioni di liquidità (imprese in fascia 1 e 2 del modello di valutazione)

– 50% per operazioni di capitale di rischio

Per le Small Mid-Cap le percentuali di copertura applicate sono le seguenti:

– 40% per Small Mid-Cap a fronte di operazioni per investimento e per Small Mid-Cap startup innovative

– 30% per Small Mid-Cap a fronte di operazioni di liquidità